山东药玻定增募不超18.7亿获证监会通过中信证券建功

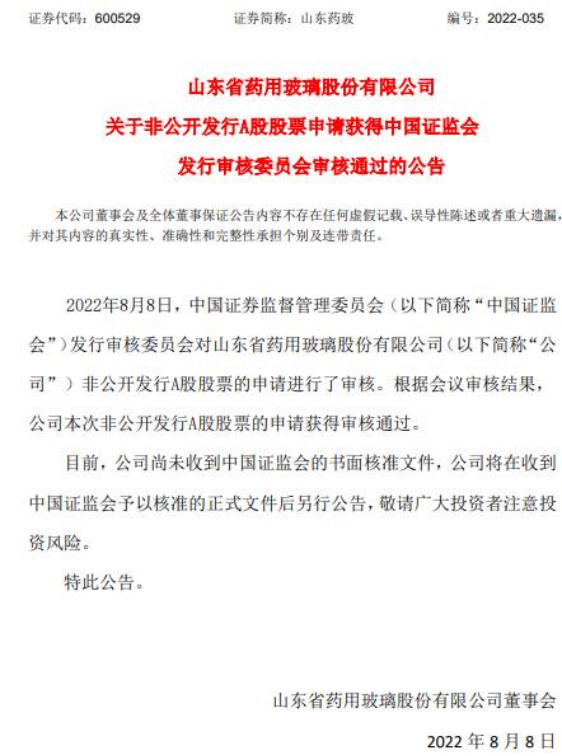

日前,山东制药股份有限公司发布公告称,2022年8月8日,中国证监会发行审核委员会审核了公司非公开发行a股股票的申请根据会议审核结果,同意公司非公开发行a股股票的申请目前公司尚未收到中国证监会的书面核准文件,公司将在收到中国证监会核准的正式文件后另行公告

本次非公开发行股票的定价基准日为本次非公开发行股票发行期的第一天,发行价格不低于定价基准日前20个交易日股票交易均价的80%若上市公司股票在定价基准日至本次非公开发行的发行日期间发生除权或除息,本次非公开发行的发行底价将作相应调整

本次非公开发行股票为在中国境内上市的人民币普通股,每股面值人民币1.00元所有发行对象以人民币现金认购本次非公开发行的股票本次非公开发行a股股票将在上海证券交易所上市交易非公开发行a股数量按照本次发行募集资金总额除以发行价格计算,非公开发行a股数量不超过本次发行前上市公司总股本5.95亿股的30%,即1.78亿股

发行人认购的本次非公开发行股票,自本次非公开发行结束之日起6个月内不得转让在上述股份锁定期内,发行人因公司送红股,资本公积转增股本等事项认购其获得的非公开发行股份所附加的衍生股份,也应遵守上述规定法律,法规和规范性文件对限售期限另有规定的,从其规定

本次非公开发行股票募集资金总额不超过18.66亿元扣除发行费用后,将全部投入山东医药玻璃股份有限公司一级耐水药用玻璃瓶项目及年产5.6亿支预灌封注射器扩产改造项目

其中,山东医药玻璃有限公司一级耐水药用玻璃瓶项目拟在山东省沂源县经济开发区建设年产40亿只一级耐水药用玻璃瓶本项目预计税后内部收益率为49.35%,税后投资回收期为5.26年年产5.6亿支预灌封注射器扩能改造项目计划利用现有车间改造原有预灌封注射器生产线,新建生产线,增加年产5.6亿支预灌封注射器本项目预计税后内部收益率为27.67%,税后投资回收期为5.93年

本次非公开发行的对象不包括公司控股股东,实际控制人及其一致行动人,以及前述各方控制的关联人因此,本次发行不构成公司与控股股东,实际控制人及其一致行动人之间的关联交易截至预案公告日,本次非公开发行尚未确定具体发行对象最终是否存在因其他关联方认购公司本次非公开发行股票而导致的关联交易,将在本次发行结束后公告的发行报告书中披露

日前,公司收到沂源县人民政府与凯盛科技集团有限公司签订的《战略合作框架协议》,协议约定沂源县政府负责将下属国有投资公司山东鲁中投资有限公司持有的公司股份65,446,500股无偿转让给凯盛集团转让后,凯盛集团将持有公司11.00%的股份,成为公司第一大股东,鲁中投资将持有公司10.75%的股份未来如双方签订正式的无偿划转协议,鲁中投资将明确剩余股份的股权转让和表决权委托的相关安排中投将其股权转让给凯盛集团并委托表决权后,凯盛集团将直接持有公司65,446,500股股份,同时拥有公司63,934,500股股份的表决权,合计拥有公司21.75%股份的表决权,将成为公司的控股股东,中国建筑材料集团有限公司持有凯盛集团100%股权,将成为公司实际控制人

如鲁中投资与凯盛集团在本次发行前完成股权转让及股份表决权委托,公司控股股东变更为凯盛集团,实际控制人变更为中国建筑材料集团有限公司,本次非公开发行股份数量不超过本次发行前公司总股本的30%本次发行股票数量经证监会审核批准后,本次非公开发行的董事会和保荐机构将根据实际认购情况确定股票数量和投资者,以避免可能导致控制权发生变更的情况如鲁中投资和凯盛集团在本次发行前已完成股权转让,但尚未完成剩余股份表决权委托的,凯盛集团为公司第一大股东,陆投资为公司第二大股东,双方表决权与持股比例相同公司无控股股东,实际控制人

如本次发行前鲁中投资和凯盛集团尚未完成股权转让和股份表决权委托,公司控股股东为鲁中投资,实际控制人为沂源县财政局发行数量经证监会审核通过后,本次非公开发行的董事会和保荐机构将根据实际认购情况确定发行数量和投资者,避免出现可能导致控制权变更的情况另外,本次非公开发行不会导致公司股权分布不符合上市条件

公司表示,通过本次非公开发行,可以顺应行业发展趋势,巩固公司的市场领先地位,增强资本实力,降低财务风险。

公司于2022年5月17日披露的《山东医药玻璃股份有限公司和中信证券股份有限公司关于山东医药玻璃股份有限公司非公开发行股票申请文件反馈意见的回复》显示,本次非公开发行的保荐机构为中信证券股份有限公司,保荐代表人为李健,陈淑棉。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

标签: