招商银行:拟发行不超过1070亿元资本债券资本充足率指标位于行业前列

发布时间:2023-02-26 11:20

来源:金融界 阅读量:14595

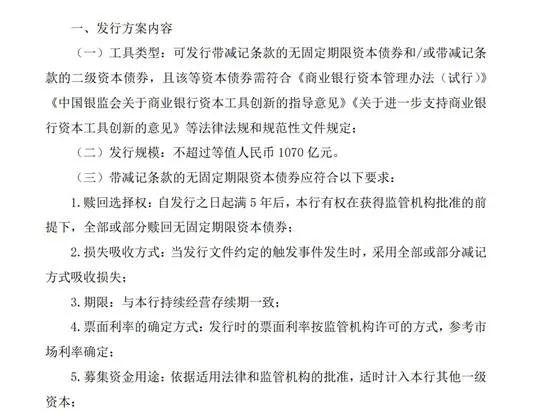

此次议案的通过主要和监管机构发行机制的变化以及未来资本工具赎回有关。

从发行机制来看,2022年,监管机构对资本类债券,采用储架发行机制替代原有逐笔发行、逐笔审批机制。银保监会于2022年9月发布了《关于修改部分行政许可规章的决定》,符合条件的商业银行可向其申请发行额度,在获批后24个月内,自主决定发行品种、时间、规模、节奏等,并完成发行。

从未来资本工具赎回来看,当前,招行存量资本工具余额共计人民币 1405 亿元,其中约人民币 1000 亿元将于未来 2到 3年进入可行使赎回权的时间阶段。

资本充足率指标位于上市银行前列

银行资本金的补充通常分成内源性补充及外源性补充。外源性补充方面,招行近年发行了2 次永续债。

2020年7月,招行发行了500亿元永续债,前5年票面利率为3.95%,每5年调整一次,该永续债用于补充该行的其他一级资本。

2021年12月,招行完成发行430亿元永续债,前5年票面利率为3.69%,每5年调整一次,该永续债也用于补充该行的其他一级资本。

截至2022年9月末,招行核心一级资本充足率、一级资本充足率以及资本充足率分别为12.85%、14.85%以及17.17%,在上市银行中均位于前列。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

标签:

更多相关文章