国联证券拟调减定增募资总额20亿元融资必要性曾遭监管多轮问询

国联证券拟调减定增募资总额,募资上限拟由70亿元降至50亿元。

近日,国联证券发布公告表示,拟调减公司本次向特定对象发行 A 股股票募集资金总额、细化现有募集资金投向。现相关方案已通过董事会审议,无需提交股东大会审议。

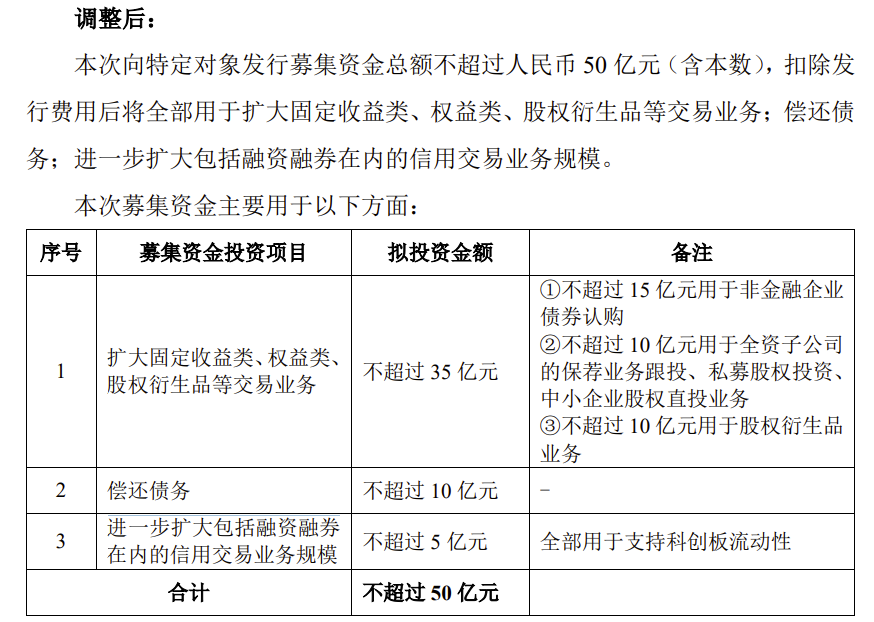

具体而言,国联证券拟将本次非公开发行募集资金总额由不超过70亿元调减至不超过50亿元。

其中,国联证券“进一步扩大包括融资融券在内的信用交易业务规模”项目拟使用募资金额由由不超20亿元降至不超5亿元,“扩大固定收益类、权益类、股权衍生品等交易业务”项目拟使用募资金额由不超40亿元降至不超35亿元,“偿还债务”项目拟使用募资金额为不超10亿元,维持不变。

此外,国联证券此次公告进一步细化了募集资金投向。其中,公司“进一步扩大包括融资融券在内的信用交易业务规模”项目不超5亿元资金拟全部用于支持科创板流动性;“扩大固定收益类、权益类、股权衍生品等交易业务”项目中,不超15亿元用于非金融企业债券认购,不超10亿元用于全资子公司的保荐业务跟投、私募股权投资、中小企业股权直投业务,不超10亿元用于股权衍生品业务。

国联证券称,调整方案的主要原因为响应中国证监会关于证券公司“聚焦主责主业,树牢合规风控意识,坚持稳健经营,走资本节约型、高质量发展的新路,发挥好资本市场‘看门人’作用”的倡导,更好发挥证券公司对实体经济高质量发展的功能作用。

值得注意的是,国联证券上述定增事项曾遭监管多轮问询。几天前,6月2日,上交所刚刚对其发出第三轮审核问询函。在该函中,上交所仅提及一个问题,即公司此轮定增的融资必要性问题。

且上交所在上述问询函中指出,上轮审核问询函已就国联证券本次融资必要性进行问询。3月30日,上交所在对公司定增计划的审核问询函中亦重点问及该问题。

据了解,国联证券于2020年7月上市,由江苏省无锡市国资委控股,首发实际募资金额约20.22亿元。上市近三年来,公司于2021年10月募资约49.77亿元,用于进一步扩大包括融资融券在内的信用交易业务规模,扩大固定收益类、权益类、股权衍生品等交易业务,增加子公司投入,其他营运资金安排。

若此轮国联证券募资顺利,近三年公司已从A股市场募资约120亿元。数据显示,公司上市后累计派现5.69亿元。其中,A股派现4.71亿元,H股派现约0.97亿元。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

标签: